相続税を申告する時には、「相続した財産にどれくらいの価値があるのか」を評価する必要があります。

現金や有価証券は通帳や、インターネットで調べられますが土地はどのように計算するのでしょうか。今回は土地の評価の基本を解説します。

土地の評価は売却する想定金額等ではなく、国税庁が発表する路線価を使って評価額を計算していきます。おおよそ売却をする際の80%くらいの価格になります。

相続税の申告をする方の相続財産の内訳をみると、平成29年度の申告においては不動産が29.7%を占めています。相続財産に占める不動産の割合が大きいことから、相続税の申告が必要かどうかご自身で試算をする場合には土地の評価によって大きく左右されることが分かります。

相続税の申告が必要な場合には税理士に依頼をして専門家に不動産の価値を計算してもらうことになりますが、申告が不要な場合や不要かどうかわからない場合にはご自身で土地の評価等を概算で計算して判断をしていくことになります。

土地の評価は「路線価」もしくは「倍率」を用いて計算します

相続税の土地の評価は「路線価」もしくは「倍率」を用いて計算します。

どちらを用いるかは評価する土地の所在地で決まります。

この場合、路線価が設定されておらず、倍率地域に指定されているエリアかどうかで決まります

路線価を用いた計算方法

路線価とは国税庁が毎年1月1日に定める、路線(道路)に面する土地の1㎡あたりの価額のことです。

路線価が定められている地域は路線価を用いて計算します。

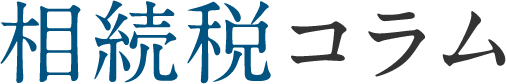

路線価は国税庁のHPから確認できます。

https://www.rosenka.nta.go.jp/

国税庁|路線価図・評価倍率表

1. 路線価図の見方・路線価額の確認方法

① 住所を確認し、該当する土地の路線価図が表示されるまで、クリックしていきます。

都道府県をクリックし「路線価図」をクリックします。

次に市区町村をクリックして、ご自身が検索したい土地が表示されるまでクリックしていきます。

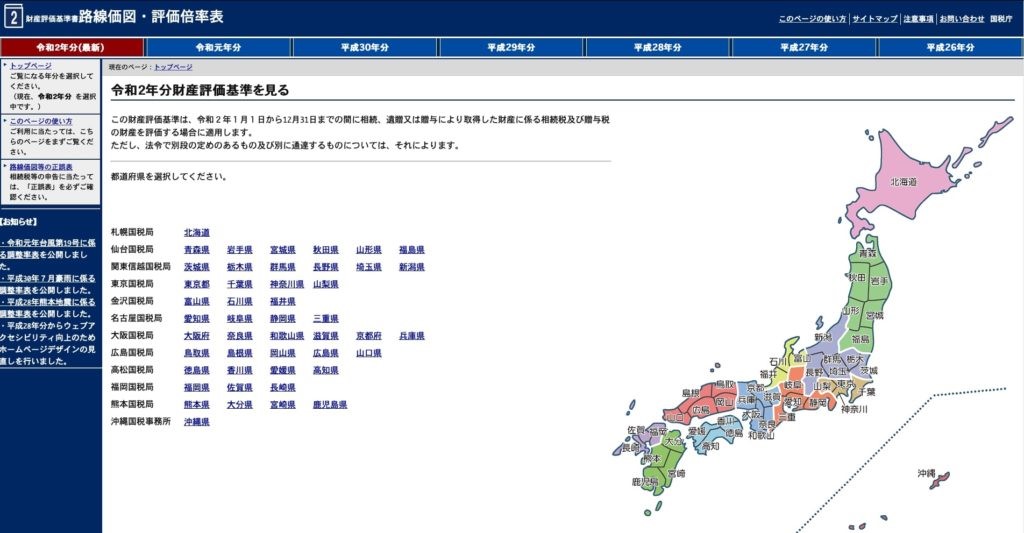

② 路線価図から「路線価」を調べます。

路線価図が表示されたら、該当する土地が接している道路に記載がある路線価を確認します。

路線価は1㎡ごとの価格で、千円単位で付けられています。図では「215D」と記載されています。つまり1㎡あたり215,000円という意味です。

この価格は土地が正方形や長方形など整った形の土地であることを前提としており、不整形の場合には補正によりこの価格より減額することができます。

③ 借地権だった場合には、アルファベットに応じて減額できます。

最後のアルファベットの記号は、その土地が借地だった場合の「借地権割合」を表しています。図では「215D」なので、借地権割合は、60%となります。

2. 「路線価」を用いた土地の評価額の計算式

路線価を使って土地の評価額を計算する手順は簡単です。

路線価方式 : 路線価(千円/㎡)×面積(㎡)=土地の評価額

路線価を利用することでおおよその土地の価値が分かりますので、相続税の申告が必要かどうかの判断にはつながります。

難しいのは、土地の形が不整形地の場合など補正が必要となる場合や、2つの道路に面している場合、角地の場合です。

土地は四角くて使い勝手のよい土地ばかりではなく、様々な形状をしています。

家が建てにくい、いびつな形状、傾斜しているなどさまざまなケースがあります。また土地が整っていても、線路沿いなどの条件でも補正ができます。

最終的に土地を評価する際にはこれらの要因を加味して、評価額を調整していきます。

3. 路線価は毎年7月1日に更新。どの年分を使うかの判断基準

路線価は毎年7月1日に更新があり、国税庁から発表されます。

7月に発表される路線価はその年の1月1日から12月31日の相続で利用される価格です。相続税の申告がある場合にも、7月1日に発表されれば、10ヶ月という期限内に十分に申告することが可能です。

具体的にみると次のようになります。

①2019年1月1日~12月31日に亡くなられた場合

→ 2019年7月1日に発表された路線価を使う

②2020年1月1日~12月31日に亡くなられた場合

→ 2020年7月1日に発表された路線価を使う

ここで注意点としては、1月~6月に亡くなられた場合は、相続税の申告を7月1日の路線価発表まで待つ必要があることです。

この場合、遺産分割協議を早く調えて、相続税の申告を6月頃に終わらせてしまおうと思っても、7月1日に発表された路線価を利用して土地の評価をし、相続税の申告書を作成する必要があります。よって、亡くなられてから6ヶ月間は申告を待つ必要があります。

倍率を用いた計算方法

路線価が設定されておらず、倍率地域に指定されているエリアもあります。

この場合は、倍率方式という評価方法で土地の評価をします。国税庁のホームページでは「評価倍率表」を確認することができ、その地に定められている一定の率を所有されている土地の固定資産税評価額に乗じて計算します。

1.「倍率」を用いた土地の評価額の計算式

倍率方式 : 評価倍率×固定資産税評価額=土地の評価額

相続税の申告手続きにあたっては、税理士に一度無料相談を

路線価方式と倍率方式を使った土地の概算評価の計算方法をご理解いただけましたでしょうか。

実際に土地の評価を正しくおこなうためには、その土地の形状や近隣の状況を判断して補正をしていきますが、この補正はとても難しいです。

土地が相続財産に占める割合は大きいため、路線価をもちいて概算をすることで

- 相続税の申告が必要かどうか判断する

- おおよその相続税をご自身でシミュレーションする

- 相続財産を分割する際の不動産のおおよその価値を把握する

このようなことに役立てていただければと思います。

相続税の申告が必要な場合、概算をした結果相続税の申告が必要かどうか判断に迷うといった場合には、相続に強い税理士に相談することで、正しい土地の評価額にたどり着けます。

このような場合には、相続に強い税理士に相談されることをおススメします。

お問い合わせ・

ご相談はこちらから

初回面談(60 分)は無料となっております。

お気軽にお問い合わせください。

お電話から受付

03-6271-8777受付時間 9:00~18:00

Webフォームから受付

税理士紹介

社員税理士 小島和也

- 平成16年

- 明治大学商学部卒業

- 平成17年

- 都内税理士法人入社

- 平成22年

- 税理士登録

- 平成25年

- OAG税理士法人入社(相続税専門部署で年間約70件の相続税申告案件を担当)

- 令和2年

- 税理士法人つばめ入社 社員税理士就任

お問い合わせ・ご相談

お電話から受付

03-6271-8777受付時間 9:00~18:00